Ismerje meg, hogyan döntenek a bankok hitelt nyújtanak

Kifelé, úgy néz ki, könnyű. Akkor megy a bank, töltse ki az űrlapot, át egy kis időt, és adsz vagy nem adnak hitelt. Tény, hogy minden döntést a bank hitel egy bonyolult eljárás értékelésére a hitelfelvevő. Arról, hogy a bankok úgy dönt, hogy kapsz egy kölcsön, és ha igen, mit kell tenni, hogy a hitel kiadott, és írja le ezt a cikket.

Vágja le a felesleges

Az első dolog, hogy a bankok példáját követve a művész Michelangelo. Levágták az „extra közönséget.” Az emberek, akikkel nem akarnak dolgozni, semmilyen körülmények között. Ennek alapján a vonakodás a korábbi negatív tapasztalatok egy bank. Például, statisztikák szerint, az emberek a környező terület adja kölcsön kevesebb lakosok a regionális központ. És az emberek 18-22 év adja kölcsön kevesebb, mint 40 éves hitelfelvevők. Ez azt jelenti, hogy a hitelezési a bank nyitva áll csak a lakosok a fővárosban több mint 22, és ideális esetben 40 év. A többi elutasításra kerül „automatikusan”, még mielőtt a bank fogja alkalmazni. Csak azokat a szocio-demográfiai jellemzői.

Ez a kiválasztás lépés hitelfelvevők nevezhetjük nulla ellenőrzési lépést. Ha ebben a szakaszban még nem ment, meg kell keresni egy másik bank. Azok, akik megfelelnek a kezdeti követelményeknek a bank, vár egy pár több ellenőrző lépést.

Megy a hitel, ne felejtsük el a régi orosz közmondás, „Meet ruhát.” A bankok azt a nyelvet, az úgynevezett „szemrevételezés”. Becslések néhány ruhát, és mikor jön a bankfiók, milyen közel egy bankfiók a lakóhely vagy a munka, hogyan kommunikálnak a menedzser. A Tanács egyszerű: annak érdekében, hogy nem tudja, hogy zárja be a hitelezés a kiválasztott bank, menjen osztaga, amit már elindult, hogy új munkát találni.

hitelkérelmi

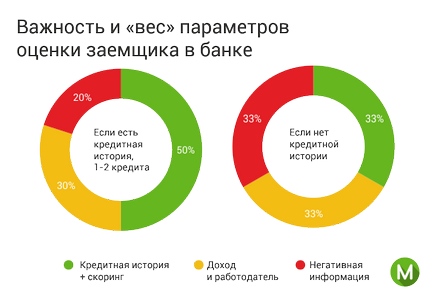

Komoly vizsgálat indul a hitel alkalmazás. Itt a bank azon döntése, hogy nagy mértékben függ a minősége a hitelfelvevő. Hagyományosan az információt a kérelmet lehet osztani két nagy tömb: az információt a hitelfelvevő és a hitelezési gyakorlat a múltban, és a béreknek és a munkáltató. Menjünk érdekében.

Credit története

Credit története - a fő meghatározó tényező ellenőrzését a hitelfelvevő a bank. Ha a hitelfelvevő nem tartja ellenőrzése a hitel történelem, majd az alkalmazást nem, meg kell tagadni a kölcsön.

Az első dolog, hogy a bank megtudja, hogy hol a hitel történelem. Természetesen, még a négy nagy hitel iroda információ kérések, nem minden bank. Ő is nagyon jól szorítkozhat mentesítés csak egyike hitel iroda. De ha beszélünk egy nagy bank, vagy egy komoly kölcsön, különösen jelzáloghitel - bármely hitelintézet úgy dönt, hogy teljes körű tájékoztatást és összefogja az összes adatot.

A bank a hitel történelem fontos először a hitel történelem. Már kölcsönzött. Ha igen, akkor hogyan kell visszatérni? Előfordult megengedett a késés? Ha igen, mikor és milyen körülmények között? Ők hozták a reménytelen állapotban vagy gyűjtése bármely hitel- kötelezettségek? Van már csődöt, és így tovább?

Ha a bank megállapítja a hitel történelem kielégítő - ez egy hatalmas plusz, és jelentősen hozzájárul a pozitív döntést nyújtott kölcsön.

Ezután a bank megy a hitel, és most meg, hogyan érzi magát a hitelezési ma. A hitel történelem a bank megvizsgálja, hány lekérdezés más bankok tettél mostanában. Kritikus jelző itt 5-10 lekérdezések. Ismertetik sürgősen szükség van a banki hitelfelvétel, és meghibásodást okozhat.

Ezután a bank figyelni, hogy a döntéseket a többi bank kérését. Ha kevés volt, és ezeket jóvá, a bank dönti el, hogy egyszerűen kiválasztani a legjobb ajánlatot. Ha mielőtt elutasították, a bank lesz megérteni, mi volt az oka a negatív döntése más bankok. Kritikus jelző itt a „bejelentés tartalmaz a csalás.” Ez azt jelenti, hogy a korábbi hitelezők talált eltérés van a bejelentett és a kapott adatokat során ellenőrzését az alkalmazás. Ha körében az eltérés okait a hitel hitel történelem azt jelenti, „Tartalmazza jeleit csalás”, az új hitel elutasítása, akkor automatikusan megkapja.

adósság teher

A következő fontos paraméter - az adósság (vagy hitel) terhelést. Az arány a kifizetések az összes hitel nem haladhatja meg a 30% -a jövedelem. Különböző bankok, ez a követelmény megfogalmazott másképp, de néhány bank hitelezési, hogy a végső kifizetés a hitel meghaladja a 40% -a fizetését. Ugyanakkor, minél magasabb a jövedelem, annál nagyobb lehet a tőkeáttétel. Összehasonlítás:

- A jövedelem 20.000 rubel havonta. A maximális hitel adhat 5000 rubelt, vagy 25% -a bevétel a fennmaradó összeg elegendő lesz, hogy végezzen az életfunkciók.

- A jövedelem 40.000 rubel havonta. A maximális hitel adhat 16.000 rubelt, vagy 40% -a bevétel a fennmaradó összeg elegendő lesz, hogy végezzen az életfunkciók.

Hitelkártyát nem is használják, hogy játsszon ellen kiszámításakor a hitel terhelést. A bank kiszámolja azt a tényen alapul, hogy Ön egyidejűleg eltávolítjuk az összes pénzt a kártyáról, és arra kényszerült, hogy 10% -át az összeget havonta.

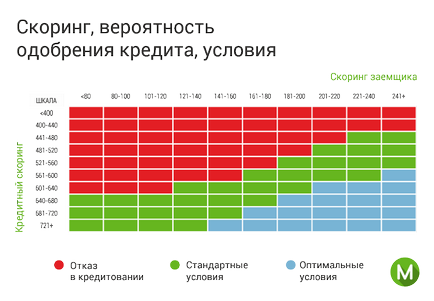

Ha veszel egy viszonylag kis összegű (3-4 a bérek), mint a mechanikai teszt pontozás a bank használja, és csak. Egyrészt, ez egy plusz, akkor kap egy gyors megoldás a bank. A másik - negatív. Semmit sem kell bizonyítania, hogy a bank, hogy érdemes a hitelfelvevő, amennyiben az elutasítás menni pontozás.

Alternatív információforrások

Ha nem ismeri a negatív adós, a bank megy a „alternatív információforrásokat.” A bankok nem rendelkeznek jogi ilyen információkhoz való hozzáférést, de ellenőrizni fogja a közigazgatási szabálysértéseket. Marginális cikkek, mint a „huliganizmus”, „zavaró közrendre” kemény jelet a korlátozás hitelezési vagy akár elutasítás a hitel alkalmazás.

Banks ellenőrizni fogja bármilyen közlekedési bírságok és blokkolja a további alkalmazása során, ha talál egy szisztematikus megsértését a közlekedési szabályok, vagy azt, hogy csak nem fizetnek rendszeresen kapott bírságot.

Banks próbára teszi a jelenlétét egyéb, nem hitel tartozások - tartásdíj, fizetés a közművek és az adókat. Az információt találnak az adatbázisokban a végrehajtók és a szövetségi adóhatóság.

A jó hitel történelem, kis hitel terhelést. Pontozási magas pontokat, és nem azzal, amit a törvény lehetővé teszi az alkalmazás számára, hogy a következő lépés, amely értékeli a társadalmi-demográfiai mutatók.

- kor

- kapcsolat állapota

- a gyerekek

- az oktatás

- A szinten a posta

- jövedelemszint

- Eszközök (ház, autó, betétek)

- És még sokan mások

35-40 éves ( „arany” kor a hitelfelvevő), akkor már valamilyen saját eszközök, nem csak terhelt hitelígérvények tulajdon. Nos, ha helyet foglalnak el a vezetés, vagy egy kiváló szakember dolgozik a különlegesség, és vannak növekvő függőlegesen bele (az egyszerűtől a szakmai iránymutatás) vagy vízszintesen (emelje fel a képesítés). Nos, ha van egy család és a gyermekek, így bizonyítva, hogy képes hosszú távú elkötelezettség és a vágy a stabilitás.

hitelfelvevő jövedelmi

Ha Ön egyéni vállalkozó vagy vállalkozás tulajdonosa, akkor feltétlenül nézd meg, mint gazdasági egységet. Ebben az esetben van egy külön, meglehetősen kiterjedt, vizsgálatok jegyzékét. Ezt a témát kell szentelni az egyik soron következő anyagokat. De míg vesszük a „standard” eset, ha dolgozik valaki.

Miközben a megállapodás, a bank ellenőrzi a kifizetések a nyugdíjalap. Így ő lesz képes kiszámítani, amit a hivatalos, a „fehér” jövedelem. Természetesen az eredmény meg kell egyeznie a referenciaadat formájában PIT-2, ami lesz az elsődleges információforrás a jövedelem a bank.

A fizetését is vizsgálni, hogy megfelelnek az átlagos bérszint a profil a területen, és a város. A Bank nem zárja ki az elbocsátás az aktuális munkát. Tehát, meg kell győződni arról, hogy megkapja az új nagyjából megfelelnek az összeget. Ha egy egyedi speciális és a jövedelem lényegesen magasabb, mint a kollégái a boltban, hitel kerül levonásra indulva az átlagkereset az iparban.

Toborzás cégek

Továbbá a bank ellenőrzi a munkáltató. A legtöbb bank „mint” a nagy cégek, vállalatok állami részvétel (de nem feltétlenül). Minél idősebb a cég, ahol dolgozik, annál jobb. A stabilitás a pénzügyi teljesítmény, annál jobb. Erős növekedés a jövedelem a munkáltató azt mutatja, hogy valószínűleg képes lesz, hogy továbbra is fizetni fizetést, amelyek egy része megy a hitel visszafizetésére.

Mycreditinfo ajánlja magát „prozvanivat” számok, amit majd adja meg a kérdőívben, még mielőtt a bank. Tehát akkor biztos, hogy a bank nem lesz probléma a vonatkozó információkhoz való hozzáférést, és te nem kap a negatív értékelést a elbírálását, és a profil nem törölhető.

Kezesség és óvadék

Ha megpróbál egy kölcsön fedezet, akkor az utalást külön vizsgáltuk. Ha egy harmadik fél garanciát vagy egy társ-hitelfelvevő (ahogy az gyakran előfordul, például jelzálog), a kezes vagy társ-hitelfelvevő fogják tesztelni ugyanúgy, mint te. És ha az adatait látható lesz negatív, akkor valószínű, hogy a mentességet a hitel, vagy ha lehet kérni, hogy válasszon egy másik személyt, hogy kezeskedne / co-hitelfelvevő.

A kapott eredmények során alapos és többszintű adatellenőrzés formában a feltételes „credit history”. Miután az adatokat a „dosszié”, és a profil kerül össze, a bank megkezdi hozzárendelésével bizonyos „pont” minden egyes tételt.

- Hitel történelem, ez eseményekben gazdag, ezek az események pozitív - jó. Nem szoktam más forrásból származó fizetési csekk összhang.

- hitel terhelési szint nem haladja meg a 30% - jó. Itt, a bank számítja ki az összeget, amellyel lehetséges lehet, hogy kapsz egy kölcsön a kifizetések nem teszi meg a problémát, nem tudó adós.

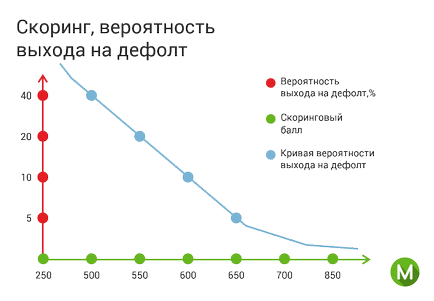

- Pontozás elég magas - kiváló. Tehát valószínű, hogy nem ad hitelt alacsony. Itt, a bank határozza meg a feltételeket, amelyek alapján nyújtják a kölcsönt, milyen arányban kell nyújtani a fenti standard, standard vagy az alatt a szabvány.

házi feladat

Ellenőrizze magát olyan jól vagy majdnem olyan jól, mint akkor, hogy a bank, és akkor a saját. És ha a hitel történelem egy eszköz, nem bonyolult a használata (meg kell tanulnunk „olvasni”, és következtetéseket levonni), a pontozási rendszer az Ön számára az alapvető információkat, hogy mi az esélye a hitel most, és mit kell tenni, hogy növelje őket. Ez kényelmes.

Credit története vezetéknevű

Gyors, olcsó, az interneten. Beszélgetünk, hogy ez lehet tudni, hogy a hitel történelem csak a vezetéknevét, és milyen információkat lehet szükség újra.

Adósság terhelés, „ki a kék”

Nagyon gyakran a bankok kiadása során hitelt figyelni, hogy a jelenlegi hitel terhelést. Ha sok a hitelkártyák, várható, hogy meg fogja találni a bank bizalmatlanság.

Kültéri zárt kölcsön

Kényeztesse hitel figyelmesen kell. Úgy tűnhet, hogy a hitel van zárva. És valóban, ő nepogashen és egy halott súly, egyre növekvő.